Co dělat, když úrokové sazby rostou (tak jako dnes)

Co dělat, když úrokové sazby rostou (tak jako dnes)

V tomto článku se chci věnovat tématu, o kterém jsem se tady již v minulosti několikrát zmiňoval. Téma je věčné, také stále vděčné a nejedná se o nic jiného, než o úrokové sazby a jak s nimi naložit. Chci se podívat na to, Co dělat, když úrokové sazby rostou (tak jako dnes)

Asi nikomu, kdo se v posledních měsících zajímal o možnost vzít si hypotéku, nemohly uniknout nejrůznější zprávy o rostoucích úrokových sazbách u hypoték. Průměrná úroková sazba hypoték se v druhém čtvrtletí 2021 pohybovala kolem 2,2 – 2,5 % p.a. a banky nadále plánují navyšovat.

Dá se říci, že od začátku roku se úrokové sazby zvýšily o 0,5%. Jak u krátkých, tak u dlouhých fixací. To je realita vývoje hypotečního trhu. Ceny se hýbou neustále a tak je logické, že pravděpodobně i do budoucna porostou. Česká národní banka v červnu navýšila základní úrokovou sazbu o 25 bazických bodů na hodnotu 0,5 % a 5.8. opět Bankovní rada ČNB zvýšila dvoutýdenní repo sazbu (2T repo sazbu) o 25 bazických bodů na 0,75 %. To se samozřejmě za pár týdnů až měsíců odrazí i u sazeb v hypotečních úvěrech.

Nízká úroková sazba vs. rychlé vyřízení hypotéky / rychlost koupě nemovitosti

Dnes bych se však rád věnoval tomu, že úroková sazba při rozhodování, v jaké bance si o hypotéku zažádat, není to jediné důležité. Denně se setkávám s klienty, kteří si přicházejí říci o radu a někteří už přicházejí i s nějakými informacemi či dokonce nabídkami. Klienti žijí v přesvědčení, že pokud budou mít nejnižší úrokovou sazbu na trhu, tak je to pro ně ta nejvýhodnější možná varianta.

Pravdou ale je, že záleží na dalších parametrech, poplatcích a vůbec možnostech dané banky právě tomu a onomu konkrétnímu klientovi poskytnout hypotéku s takovými podmínkami, bonitou či stavebními záměry, finančními rezervami atd., které zrovna má. Klienti přicházejí s vyhledanou bankou, kde najdou nejnižší sazbu a jsou přesvědčeni, že úvěr tam pro ně bude vhodný.

Stejně jako si většinou nekupujeme nejlevnější boty, i u hypotéky hledáme kvalitu, za co možná nejlepší cenu.

U hypotéky se totiž posuzují další parametry, jako jsou podmínky u běžného účtu, podmínky čerpání, možnosti akceptace příjmu, rychlost a složitost vyřízení hypotéky a to si klienti občas na začátku vůbec neuvědomují.

Je potřeba se zamyslet, zda je pro nás čas a obtížnost schválení hypotéky větší prioritou, než zaplatit o něco více na úrokové sazbě. Když už máme vybranou nemovitost, je většinou potřeba jednat rychle a získat hypotéku včas a s největší možnou jistotou.

Samozřejmě ideálním stavem je to, že vybereme banku, kde půjde náš záměr metodicky bez komplikací zrealizovat, bude nám vycházet bonita a daná banka bude jednat rychle a schválení i následné čerpání bude bezproblémové.

Letošní rok je zatím hodně nevyzpytatelný a některé banky mají problém se s tím náporem poprat. Naopak jsou zde banky, které i přes ten obrovský objem zakázek jsou stále schopny poskytovat svým klientům velmi dobrou službu. A tím myslím i nás, hypoteční specialisty nebo zprostředkovatele, nejen klienty, kteří si hypotéku berou.

Rozdíl mezi krátkou fixací s lepší sazbou a dlouhou fixací s horší sazbou

Hned na začátku musím podotknout, že aktuálně nejsem zastánce krátkých fixací. Klientům doporučuji zafixovat si sazby na co možná nejdelší dobu za rozumných podmínek a to právě proto, že se budou sazby s největší pravděpodobností do budoucna zvyšovat. Samozřejmě záleží, zda klienti plánují hypotéku předčasně splatit, protože třeba vědí, že nabydou větší množství peněz, či uvažují o možnosti nemovitost před splacením hypotéky prodat. V takovém případě pro ně fixace na delší období nemusí být vhodná.

V současné chvíli nepočítám s tím, že se sazby budou v nejbližší době snižovat, ale spíše naopak a proto zvolit delší dobu fixace, která zajistí stabilní podmínky na delším časovém horizontu, považuji za rozumnější řešení.

Nesnažím se spekulovat a věštit z křišťálové koule, ale spíše zhodnotit, co je z dlouhodobého hlediska pro klienty výhodnější.

Když jste si dříve chtěli zafixovat úrokovou sazbu na delší dobu, abyste měli jistotu, že se vám úrok, a tedy splátka za krátký čas nezvedne, bylo to vykoupeno vyšší sazbou. V současnosti jsou ale nabídkové sazby u dlouhých fixací téměř totožné s těmi krátkými.

Když za mnou přijdou noví klienti, většinou se jim hlavou honí 5 letá fixace. Myslím, že je tady za ta léta dobře zažitá. Někdy také přijdou s tím, že jim někdo nabídl 3 letou fixaci a snaží se mi přesvědčit, že úrokové sazby určitě klesnou a že se jim to vyplatí. Určitě se to může stát, jen bych to asi kvůli jedné či dvěma desetinkám neriskoval.

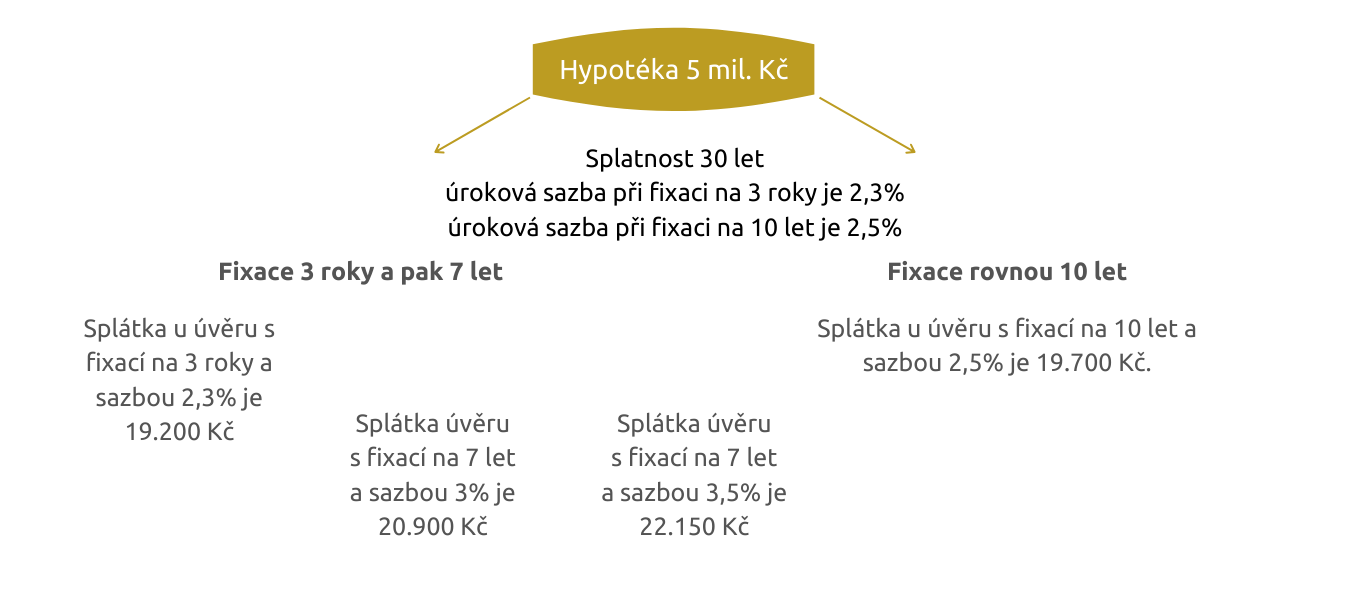

Pojďme se podívat na konkrétní příklad, co se stane, když si vezmu teď hypotéku a dám si krátkou fixaci a pak se mi významně zvýší. A srovnáme to třeba s hypotékou s fixací 10 let a o něco horší úrokovou sazbou.

Jako zadání vezmu mého průměrného klienta:

Po třech letech zaplatím u toho levnějšího úvěru o 18.500 Kč méně.

Co se stane když se na dalších, tedy zbývajících 7 let sazby změní?

- sazba se zvýší na 3% – rozdíl na celých 10 letech bude 70 tisíc ve prospěch desetileté fixace

- sazba se zvýší na 3,5% – rozdíl na celých 10 letech bude 165 tisíc ve prospěch desetileté fixace

Teď jsme se podívali na to, kolik v jaké variantě zaplatím na splátkách, ale můžeme se na to podívat samozřejmě i jinou optikou. Například z pohledu zůstatku dluhu po 10 letech.

- V té horší variantě, tedy s úrokovou sazbou 3,5%, je zůstatek dluhu téměř o 100 tisíc Kč vyšší, než u desetileté fixace se sazbou 2,5%.

Suma sumárum:

Pokud je na začátku malý rozdíl mezi krátkou a dlouhou fixací a jsou sazby nízko, tak jako dnes, osobně bych se vydal raději konzervativnější cestou a neriskoval bych zvýšení nákladů v průběhu a spíše se spokojil s o maličko horšími podmínkami hned od začátku.

Přeci jen, v tomto modelovém příkladu, pokud by se nakonec sazba zhoršila na 3,5%, by benefit z delší fixace byl kolem čtvrt milionu Kč za 10 let a to už je znát.

Snad bylo pro vás vše srozumitelné. Pokud se chcete dozvědět více informací o hypotékách, doporučuji odebírat Hypotécast a ze světa hypoték už vám nic neuteče.

Pokud financování aktuálně řešíte nebo vás to v dohledné době čeká, rovnou mi napište nebo zavolejte. 🙂